本業で得た収入は企業側が年末調整してくれるため、税金の納め忘れなどの心配は必要ありません。では本業以外で収入を得た場合は、どのようにすればよいのでしょうか。

本業以外で収入が発生する仕事を「副業」と呼びます。副業で得た収入は、原則自分で確定申告して税金を納めなければなりません。

今回は副業で得た収入にかかる税金について解説します。副業を始めるにあたって、本業側にバレるリスクに悩む人もいるかもしれません。最後は副業がバレない方法も紹介しているので、副収入を得たいと考えている人は、ぜひ最後までご覧ください。

会社員でも副業に税金がかかる?

結論から申し上げると、副業で収入を得たからといって必ずしも税金を支払う義務が生じるわけではありません。しかしお小遣い程度の収入のつもりでも、条件によっては確定申告して税金を納める義務が発生する可能性があります。ここではどのような場合に税金がかかるのか解説します。

副業収入20万円以上なら税金を支払う義務がある

本業している人は副業で20万円以上の収入を得た場合に、原則として確定申告する義務が生じます。この20万円は得た収入の合計額ではありません。

得た収入から「経費」を差し引いた金額(所得額)で考えます。例えば副業で30万円を稼いだ場合でも、経費が15万円かかったとすれば所得額は以下の通りです。

総収入 30万円 - 経費 15万円 = 所得 15万円

この場合は所得金額が20万円以下となるので、確定申告の必要はありません。所得が20万円を超えた場合は、確定申告する必要があります。

副業にあたる仕事

ではどのような仕事が副業にあたるのでしょうか。基本的に本業以外で収入を得た場合は副業となります。週末に飲食店でアルバイトすることはもちろん、手作りのアクセサリーをフリマアプリで販売することや、ブログから収益を得ることもすべて副業です。

ただし企業によって副業の考え方が異なるケースがあります。本業以外で収入を得ることをすべてNGとしている企業がある一方、本業に支障がない範囲ならOKとしている企業もあるので就業規則を確認しましょう。

副業収入20万円以下でも税金を支払うことがある

原則20万円以上の副業収入で確定申告して税金を支払う可能性が出てきますが、それは「所得税」に限った話です。

「住民税」にはそのような特例はありません。20万円に限らず、少しでも収入を得たならば住んでいる各市区町村へ申告が必要です。申告せずにいると、本来の住民税に加えてペナルティが課せられる可能性もあるので、申告忘れに注意しましょう。

確定申告の青色申告と白色申告とは?税金の納め方

確定申告には青色申告と白色申告の2通りあります。確定申告するうえで覚えておきたい基礎知識の一つです。ここではそれぞれの特徴を解説します。自分に合った方法を選びましょう。

青色申告で税金を納める

青色申告は複式簿記で帳簿を付けることが義務付けられています。白色申告に比べて必要書類や求められる知識は多いですが、最大で65万円まで控除を受けられるのが特徴です。また赤字を3年間繰り越すことができます。白色申告に比べて節税メリットが大きいので、副業でたくさん稼いでいる人は青色申告を選ぶとよいでしょう。

青色申告を選択するためには、税務署へ「開業届」と「青色申告承認申請書」を提出しなければなりません。特に青色申告承認申請書は、提出期限があるので注意しましょう。

【青色申告承認申請書の提出期限】

- 開業日から2か月以内

- 1月1日から1月15日の間に開業した場合は、その年の3月15日まで

- すでに開業していて白色申告から青色申告に切り替えたい場合、その年度の3月15日まで

白色申告で税金を納める

白色申告の場合、記帳は簡易帳簿でよいので比較的管理が簡単です。そのため知識が無くても簡単に確定申告できます。ただし青色申告のような特別控除はありません。また青色申告のメリットの一つである赤字繰り越しもできないため、結果的に税負担が大きくなりがちです。

開業届や青色申告承認書を提出していない人は、自動的に白色申告になります。青色申告のほうがメリットは大きいので、本格的に副業で稼ぎたい人は青色申告がおすすめです。

副業の確定申告方法

ここでは副業で20万円以上の収入を得た場合に、必要な確定申告の方法を解説します。

- 確定申告をするための必要書類

- 確定申告はインターネットでできる

確定申告すると納めるべき税金が計算されますが、副業の所得が源泉徴収されていた場合、払いすぎた所得税が戻ってくる可能性もあります。そのため確定申告は忘れずにしましょう。

確定申告をするための必要書類

確定申告するために必要な書類は次の通りです。収入の分類によって、用意するべき書類は異なります。

【副業が給与所得の場合】

アルバイトなど雇用されて収入を得る給与所得の場合は、次の書類を準備しましょう。

- 確定申告書AまたはB

- 源泉徴収票(本業・副業すべて)

- マイナンバーカードまたは通知カード

- 身分証明書

- 各種控除書類

【副業が雑所得の場合】

給与所得以外の所得がある場合は、次の書類を準備しましょう。

- 確定申告書AまたはB

- 源泉徴収票(本業・副業すべて)

- 支払調書

- マイナンバーカードまたは通知カード

- 身分証明書

- 各種控除書類

副業の種類によっては、上記以外の書類が必要になるケースもあります。不明な点がある場合は、国税庁か税理士に相談しましょう。また経費が発生している場合は、その事実がわかる領収書なども整理して手元に置いておくのがおすすめです。

確定申告はインターネットでできる

従来の確定申告は、税務署に持参するか郵送するかの2通りでした。しかし現在はインターネット上から申告できます。そのため自宅にいながら確定申告が可能になりました。

スマートフォンやインターネットで確定申告書等作成コーナーにアクセスし、指示通りに金額や情報を入力すれば提出できます。

副業がバレたくない人の対策

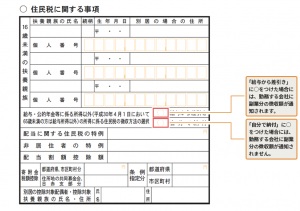

副業するならば、本業側に許可をとるのが無難ですが、事情により副業していることを公表したくない人もいるでしょう。基本的に確定申告すると、住民税額が本業に通知されてしまいます。

ただし確定申告時に提出する申告書の「住民税に関する事項」の欄の選択肢次第で、本業に通知がいくことを防げます。バレたくない場合は「給与から天引き」ではなく「自分で納付」を選択しましょう。

引用:経理COMPASS

「自分で納付」を選択すれば、確定申告がきっかけで本業に副業がバレるリスクを回避できます。ただし副業分の住民税を自分で支払う必要があるので、忘れずに納付しましょう。

まとめ

副業で20万円以上稼いだ場合、確定申告する必要があります。この20万円は総収入ではなく所得額です。また所得額が20万円以下でも、住民税は支払わなければなりません。確定申告不要だったとしても、各市町村に届けを出しましょう。

もし本業にバレたくない場合は、確定申告時に「自分で納付」を選択することで、リスクを回避できる可能性が高くなります。「給与から天引き」にしてしまうと本業に通知されてしまうので注意しましょう。副業に取り組む際は稼ぐためのスキルだけではなく、確定申告や税金に関する知識も身に付けることが大切です。

.png)