副業を始めると、いろいろとわからないことが出てきます。なかでも確定申告は、経験の無い人にはハードルが高く感じるかもしれません。

確定申告では経費をしっかり計上することが大切です。企業の経費と違い、使った分をあとから精算してもらえるわけではありませんが、収入から経費を引いて所得額を低くすれば、課税される税金を抑えられます。

今回は副業している人向けに経費について詳しく解説します。どのような費用が経費になるかも解説しているので、確定申告の前にしっかりと勉強しておきましょう。

副業で経費の計上は可能?

副業で発生した経費も計上できます。本業の給与所得については企業が年末調整で正しい所得を申告してくれますが、副業で得た分は自身で所得を算出して確定申告しなくてはなりません。その際にしっかり経費を計上しなくては、本来の額より高い税金を納めることになります。

例えば、在宅ワークの副業の収入が年間50万円なら、経費を計上しないとそのまま50万円に一定の税率をかけて税額が決定します。しかし副業で使用したパソコン5万円を経費として計上すれば、課税対象となるのは50万円から5万円を引いた45万円の所得です。

経費は自分で計上しなくては、損をしていても誰も教えてくれません。領収書やレシートなどは捨てずにしっかりと保管するようにしましょう。

副業で計上が可能な経費にはどのようなものがあるの?

確定申告するためには、どの支出が経費として計上できるのか知っておかなくてはなりません。ここでは一般的な支出を4つのパターンに分けて解説します。個々のケースについてわからないことがあれば税務署でも教えてもらえますが、副業を始めるにあたって経費の基本的な考え方は理解しておきましょう。

明確にわかる支出

副業のために購入し、副業でしか使用していないものは経費として計上できます。このような明確な支出には以下があります。

- オフィスの家賃や機材購入費、インターネット利用料

- 出張の宿泊費や交通費

- 物販のための仕入れ

- サービスの広告宣伝費

これらはプライベートな支出とは完全に分けて考えられるので、スムーズに計上処理できるでしょう。

あいまいな支出

難しいのは副業とプライベート両方で使用する場合の支出です。あいまいな支出には以下が考えられます。

- 在宅ワークの場合の家賃、インターネット利用料

- 副業でも使用する場合の自家用車のガソリン代、減価償却費

- 副業とプライベート両方で使用するパソコンやスマホの料金

これらは原則として「副業で使用している割合」に応じて経費を計上することになります。例えば家賃10万円の家で、副業の在宅ワークで使用している面積が全体の10分の2だとします。この場合に経費として計上できるのは、家賃の10分の2である2万円です。

税務署の調査が入ったときには、計上した額が適正であることを証明できるように、各部屋の面積がわかる家の間取り図を用意しておくとよいでしょう。

プライベートな支出

当然ながら副業に必要でない支出は、経費としては計上できません。以下は完全にプライベートとみなされる支出の一例です。

- 友人との外食費

- 副業に使用していないパソコンの代金

- 仕事に関係のない交通費

上記のような支出は、経費として計上する分と混同しがちです。例えば仕事関係の人との接待交際費のレシートと友人との外食費のレシートは、あとで見返してもどっちだったか思い出せないかもしれません。経費分はその都度領収書をもらって、プライベートの支出と分けて管理するのが基本です。

経費にできないもの

残念ながら副業を目的としていても、経費として認められないものがあります。それは洋服や身だしなみのジャンルで、プライベートと完全に分けるのが難しいためです。

例えば仕事用に購入したスーツや、そのクリーニング代、美容院代は経費として計上するのは難しいでしょう。一度買ったスーツは、プライベートでも使用する可能性が高いと考えられるのです。

また健康診断の費用も経費計上できません。こちらも純粋に仕事のためとはいえず、仕事とプライベートの割合を出すことも難しいためです。

副業でパソコンを使う場合は経費になる?

現在はパソコン一つあれば自宅でできる副業が人気です。副業用に新しいパソコンを購入した人もいるでしょう。また情報管理の観点からもプライベート、あるいは本業でも使うものと、副業で使うパソコンは分けて用意するほうが望ましいとされています。パソコンは金額の大きい買い物なので、経費として計上できれば大幅な節税になります。

ここでは副業で使用するパソコンの経費計上について解説します。パソコンは価格によって経費計上の処理方法が異なるので、違いを理解しておきましょう。

パソコンの購入代金により処理が異なる

パソコンは価格によって経費計上の仕方が変わるので注意が必要です。10万円未満のパソコンは消耗品扱いになり、購入した年に全額を経費計上できます。このように一括で計上できれば分かりやすいのですが、10万円以上のパソコンは資産の区分となって処理の仕方が変わります。

資産は減価償却という計上処理が必要です。これは法律で定められた耐用年数に基づいて、数年に分けて購入費を計上していくという方法です。パソコンの法定耐用年数は4年なので、20万円のパソコンを購入したときは1年毎に5万円ずつを経費として計上していくことになります。

ただし個人事業主の場合、パソコンの価格が20万円未満と30万円未満の場合はそれぞれ条件付きで一括計上できる可能性があります。どうしても購入年で全額経費計上したい場合は、税務署に相談してみましょう。

複数台のパソコンがある場合の計上

複数台パソコンを購入する場合も、基本の考え方は同じです。5万円のパソコンを2台買えば全体の支出は10万円ですが、1台あたりの価格で考えて消耗品として処理します。合計金額ではなく、それぞれ1台あたりの価格が10万円を越えるかどうかで計算されるので覚えておきましょう。

スマホやタブレットも経費で落とせる

パソコンだけでなく、スマホやタブレットの購入費なども経費として認められます。特にタブレットは純粋に業務で使用するものと判断されやすいので、全額をスムーズに計上できるでしょう。

スマホはプライベートと兼用している場合には要注意です。税務署の調査が入ったときに、家賃などと同じく仕事で利用している割合を提示するよう求められるかもしれません。こうした面倒を避けるためには、プライベート用と副業用とは分けて用意しておくのが無難です。

パソコンと同様に、スマホやタブレットも価格10万円以上の場合には資産の扱いになります。法定耐用年数については、スマホは携帯電話の年数が、タブレットはパソコンの年数が適用されます。

領収書がない!レシートでも大丈夫?

「帳簿付けには領収書が必要」と思い込んでいませんか。経費を証明するために必要なのは「領収書」そのものではなく、「いつ・どこで・何を・いくらで」購入したかという情報です。その点、お店でもらえるレシートでもそれらの情報が記載されているので、経費を証明する資料として十分通用します。ただし、レシートは感熱紙で発行されることが多いため、保管に際しては温度変化に気を付けたり、コピーやデータ化をしておいたりする必要があります。

また、領収書やレシートを紛失した場合でも、経費計上できるケースがあります。例えば、定期的な支払いの一部分を紛失した場合や、クレジットカードの明細情報などで推察できる場合には、経費として認められるでしょう。ただし、クレジットカードの明細には「何を」購入したかの情報が記載されていないこともあるので、記憶から失われる前に帳簿ソフトなどへメモしておくことをおすすめします。

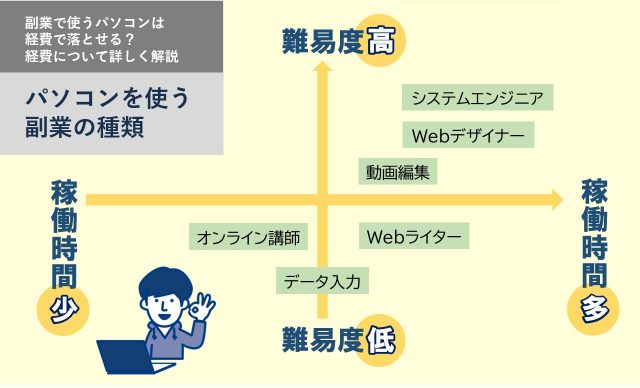

パソコンを使う副業の種類

ここではパソコン一つでできる副業を紹介します。スキルや知識が無くてもできる簡単な仕事から、専門性があって高収入が得られる仕事まで、さまざまな副業があります。

クラウドソーシングサイトで多く募集されているデータ入力の仕事は、与えられた数値や文章をExcelやWordに打ち込むだけで誰にでもできると人気です。同じく特に知識やスキルが無くても始められる副業に、ネット記事を書くWebライターの仕事があります。

より専門的な仕事では、システムエンジニアやWebデザイナーの副業も人気です。これらの副業はデジタルの知識が必要となるので、誰でもできる仕事に比べて競争率は低く、報酬は高くなっています。他にもオンライン講師や動画編集なども注目を集めています。

副業の確定申告ってどうやるの?

副業で一定以上の収益があると、確定申告しなくてはなりません。企業勤めしか経験が無い人には、確定申告のやり方が分からない人も多いでしょう。

難しいイメージを持っている人もいると思いますが、現在はオンラインで申告書を作成してそのまま提出できるなど、本業が忙しい人にも取り組みやすくなっています。確定申告の時期がくる前に基本を理解しておき、心に余裕をもって準備しましょう。ここでは初めての人にも確定申告のやり方がイメージできるよう、知っておくべきポイントを解説します。

確定申告のスケジュール

確定申告はすべての人が、定められた期間内に申告書を提出しなくてはなりません。確定申告の期限は2月16日〜3月15日の1か月間です。この間に、前年の所得を計算して申告します。

期限は3月15日までですが、できるだけ余裕をもって早めに済ませるようにしましょう。特に初めての確定申告では、税務署に聞かないと分からないことが出てくるかもしれません。しかし期間内の税務署は、大変混雑していて相談の時間が取れない場合もあります。

万が一期間内に申告書が提出できないと、延滞税のペナルティを課されるケースもあるため、無用な出費を抑えるためにも早めに対策するのがおすすめです。

副業の申告には源泉徴収票が必要

ここでは本業の企業勤めと同じように雇用契約を結び、給与を受け取っている場合の副業の確定申告について解説します。給与所得として副業分の確定申告をする場合は、確定申告書Aを使用します。ただし特別な控除がある場合には申告書Bに変更になるので注意しましょう。

給与所得には経費という考え方はありません。給与を受け取っている人は給与所得控除が受けられるようになっていて、それが経費の代わりになります。

給与所得の確定申告で必要なのは、本業先と副業先それぞれの源泉徴収票です。他にマイナンバーカードと身分を証明できる運転免許証などがあれば、申告に必要な書類は揃います。

雑所得として収入と経費を計算する

雑所得とは業務委託契約を結んで得た報酬や、フリマサイトを利用した転売の収益などを指します。雑所得では源泉徴収票の代わりに、副業の収入と経費の総額が必要です。1年分の収入と経費を計算しておきましょう。あとは給与所得と同じように、本業分の源泉徴収、マイナンバーカード、身分を証明する書類を用意すれば準備完了です。

副業が雑所得の場合も、本業が給与所得の人は申告書Aを使用します。年末調整で対応できない控除がある場合は申告書Bになるのも同様です。

申告書の作成と提出

現在は国税庁のホームページ上にある「申告書作成コーナー」を利用して簡単に確定申告書を作成できます。手元に源泉徴収票や収入と経費の総額を書き留めたものを用意しておけば、オンライン上の質問に答えていくだけで申告書は完成します。

提出もそのまま電子申告e-Taxで可能です。電子申告であれば24時間いつでも提出できるので、就業時間後の夜中や休日に済ませてしまいたい人には大変便利でしょう。もちろん郵送したり、税務署に直接提出することもできます。

まとめ

今回は副業する場合の経費と確定申告について解説しました。クラウドソーシングサイトなどを活用して副業した場合、収益は雑所得に分類されます。雑所得の確定申告では、収入だけでなく1年分の経費の数字もしっかり用意しておかなくてはなりません。収入から経費を引いて所得額を抑えることが、有益な節税対策となるからです。

どの支出がどのくらい経費として計上できるかは、判断が難しいものもあります。分からないことがあれば確定申告の時期が近づいて混みあう前に、早めに税務署に相談に行ってみましょう。

▼こちらもおすすめ

節税したいサラリーマンに副業が有効?おすすめの対策10選も

副業にかかった領収書は必要?いつどのように使うかわかりやすく解説

副業で稼いでいる会社員が知っておきたい!最強の節税対策とは?

副業収入は雑所得?一時的な収入を確定申告するには

帳簿の記帳のしかた|国税庁

国税局・税務署を調べる|国税庁

.png)