最近では、正社員として働く人もスキマ時間を活用して副業に取り組む人が増えています。特に多くの案件が掲載されている「クラウドワークス」は、副業初心者に人気のサイトです。使っている人も多いのではないでしょうか。

しかし、副収入を得たら気になるのが確定申告ですよね。クラウドワークスで収入を得た場合、確定申告は必要なのでしょうか。本記事では確定申告が必要な条件と、申告方法を解説します。面倒だからと放置していると、ペナルティを課せられることも。クラウドワークスを活用している人は、ぜひ最後までご覧ください。

クラウドワークスとは?

クラウドワークスで副業収入を得たら確定申告が必要?

クラウドワークスで得た報酬金額によっては、確定申告が必要になります。ここでは確定申告が必要になるケースと、そうでないケースを解説します。

所得税の確定申告|国税庁

年間所得が20万円を超えたら必要

フルタイムで働いている正社員の場合、副業で得た所得が年間20万円以上を超えたら確定申告が必要です。所得と総収入は意味が異なりますので注意しましょう。総収入とは、受け取った報酬額の合計です。所得とは、総収入から経費を差し引いた金額になります。

つまり、25万円クラウドワークスで報酬を得たとしても、経費が7万円かかっていた場合は所得額が18万円になるので確定申告が不要です。

経費として認められる例

経費とは副業する際に負担した金額のことです。例えば副業でWebライターをしている場合、パソコンや通信料が必要になりますよね。取材を伴う記事の執筆であれば、現地までの交通費や商品代金も経費となります。

他にもハンドメイド販売やプログラミングを副業とする場合、材料の仕入れ代金や必要なスキルを身に付けるための書籍代・スクール代も経費にすることが可能です。経費に上限はありませんが、売り上げに対して極端に経費が高すぎる場合は税務署から指摘される可能性もあります。事業に必要な支出のみ、経費として計上しましょう。

確定申告は不要でも住民税の申告は必要

副業で得た所得額が20万円の場合、確定申告は不要です。しかし、住民税の申告を別途しなければなりません。なぜなら所得税のように20万円のボーダーラインが存在しないからです。

例えば25万円稼いで経費が6万の場合、所得額は19万円なので確定申告は不要ですが住民税の申告は必要になります。自治体に確認し、忘れずに手続きしましょう。確定申告している場合は、税務署から各自治体に所得額が通知されるので改めて申請する必要はありません。

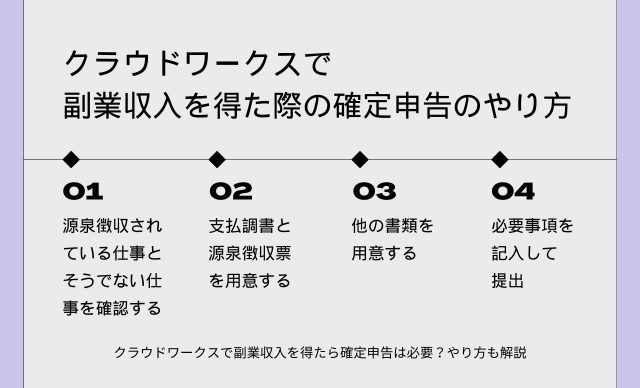

クラウドワークスで副業収入を得た際の確定申告のやり方

ここでは、クラウドワークスで副業収入を得た場合の確定申告のやり方を解説します。確定申告の対象となった人は、覚えておきましょう。方法は次の4ステップです。

- 源泉徴収されている仕事とそうでない仕事を確認する

- 支払調書と源泉徴収票を用意する

- 他の書類を用意する

- 必要事項を記入して提出

順番に見ていきましょう。

源泉徴収されている仕事とそうでない仕事を確認する

クラウドワークスを活用して副業する場合、複数のクライアントから案件を受注するケースも多いでしょう。この場合は、クライアントごとに源泉徴収するかどうかを決めます。源泉徴収ありのクライアントもいれば、なしのクライアントもいるのです。源泉徴収しているかどうかで税金額が異なるため、まずは源泉徴収されているかどうかを一つずつ確認しましょう。

支払調書と源泉徴収票を用意する

確定申告の際、源泉徴収票と収入を証明できる書類が必要です。源泉徴収ありの場合は、年明け以降にクライアントから源泉徴収票が発行されるので、それを待ちましょう。収入の証明になる支払調書は、クラウドワークスのサイト上から発行可能です(源泉徴収ありの場合のみ)。契約画面の帳票メニューを選択し、「支払調書」ボタンをクリックして確認しましょう。

ただし、クラウドソーシングサイトでは、契約形態のほとんどが業務委託契約です。業務委託契約の場合は、支払調書や源泉徴収票の発行義務はありません。そのため、日頃から自分で帳簿をつけて収入を管理しておくことが重要です。発行してもらえるかどうかは、クライアントに問い合わせてみましょう。

他の書類を用意する

確定申告には源泉徴収票と支払調書の他に、以下の書類が必要です。

- 確定申告書(青色または白色)

- 本人確認書類

- 控除証明など

確定申告には青色と白色があります。不定期な収入、少ない金額であれば白色申告でも充分ですが、一定の金額を継続して得ている、報酬額が大きい場合は青色申告がおすすめです。

開業届の提出や、その年の3月15日までに税務署へ「青色申告承認申請書」を提出しなければならない手間はありますが、赤字の繰り越しや最大65万円の控除が受けられるので、大きな節税効果が期待できるでしょう。

本人確認書類は免許証・保険証・パスポートなどに加え、マイナンバーがわかる書類が必要です。マイナンバーカードがあれば1枚で本人確認書類として認められるので、作成しておくとよいでしょう。他にもふるさと納税をしている場合や、医療控除を受ける場合は、関連する証明書を準備してください。

必要事項を記入して提出

支払調書や源泉徴収票を確認しながら、確定申告書に記入していきます。初めてでやり方や記入方法がわからない場合は、国税庁の「確定申告書作成コーナー」の活用がおすすめです。画面の案内に沿って入力するだけで簡単に確定申告書が作成できます。自動計算してくれるため、計算ミスの心配もありません。

「クラウドワークスでの所得が20万円を超えたかも」「確定申告のやり方がわからない」「国税庁のサイトでもうまく作成できない」といった場合は、税務署に問い合わせれば親切に教えてくれます。確定申告が初めてなら、必要書類を持参して窓口で相談するのもおすすめです。

クラウドワークスで副収入を得たのに確定申告しなかったらどうなる

年間所得20万円以上の収入を得ているにもかかわらず「面倒だから」「会社にバレるのが怖いから」と、確定申告しないのはNGです。しなかった場合は、延滞税や無申告加算税などのペナルティが課せられる可能性もあります。

確かに、確定申告したことで本業にバレる可能性はあります。なぜなら副業で稼いだ収入と本業で稼いだ収入を合算して算出された住民税額が本業に通知されるからです。担当者が「給与が増えていないのに住民税だけ増えているのはなぜ?」と、副業を疑うきっかけになるでしょう。

このような事態を避けるためには、申告の際に住民税の納付方法を「普通徴収」にしましょう。特別徴収だと本業に通知されてしまいますが、普通徴収ならば自分で直接納める形になるためバレるリスクを減らせます。無申告は脱税に該当するので、忘れずに申告しましょう。

まとめ

クラウドワークスで収入を得た場合の確定申告の条件ややり方について解説しました。クラウドワークスは初心者でも挑戦できる案件が豊富なため、副業が初めての人でも挑戦しやすいクラウドソーシングサイトです。仮払制度やサポート体制も整っているため、安心して取り組めるでしょう。

確定申告は、年間の所得額が20万円以上になった場合に必要です。最初は面倒だと感じるかもしれませんが、無申告は脱税にあたるので忘れずに手続きましょう。

■クラウドワークス&副業に興味がある方におすすめのコラム

クラウドワークスを使って在宅ワーク!利用方法・システム解説・掲載案件など

おすすめの副業サイト12選!選ぶ際の注意点も解説

未経験でも始めやすい完全リモートの副業は?おすすめサイトも紹介

その副業は危険かも?在宅ワーク詐欺の特徴を解説!本当に安全なサイトも紹介

副業するならクラウドソーシングを活用しよう!おすすめサイト8選

【在宅で副業】シール貼りの仕事は稼げるの?仕事内容や報酬目安を解説

.png)